【税理士監修】学生必見!アルバイトでいくら稼ぐと税金がかかる?

いくら稼ぐと税金がかかる?

「学生バイトでも税金を納めるの?」「住民税や所得税は年収いくらから発生する?」といった疑問を持っている方も少なくないでしょう。自分で稼げる範囲に限界がある学生だからこそ、税金の負担がないよう、賢く働きたいものです。

「学生バイトでも税金を納めるの?」「住民税や所得税は年収いくらから発生する?」といった疑問を持っている方も少なくないでしょう。自分で稼げる範囲に限界がある学生だからこそ、税金の負担がないよう、賢く働きたいものです。

ここでは、アルバイトでいくら稼ぐとどのような税金がかかるのか、また学生の税負担を軽くする「勤労学生控除」についても解説します。

-

学生アルバイトと税金の基本

-

まずは、学生がアルバイトをするうえで、押さえておきたい税金の基本を解説します。

学生であっても納税が必要な場合がある

学生であっても、1年間に一定以上の金額を稼げば、税金を納める必要が出てきます。

親元で暮らしているうちは、税金について意識する機会が少ないかもしれません。しかし、収入に応じて納税の義務が発生するのは、社会人だけではありません。学生も、年間収入が100万円程度を超えたあたりから、住民税や所得税といった税金を納める必要があるのです。

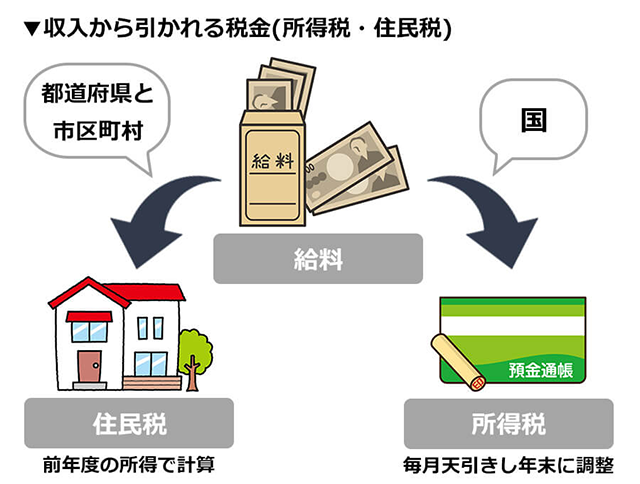

住民税とは都道府県や市区町村に納める税金

住民税は地方税にあたり、国ではなく地方自治体に納めるものです。そのため、住んでいる地域によって金額が異なる場合があります。

住民税は、都道府県に納める「道府県民税」と、市区町村に納める「市町村民税」に分けることができます。そしてそれぞれが、納税者の収入によって金額が変わる「所得割」と、年間100万円以上(自治体によっては93万円以上)の収入がある方に均等に課税される「均等割」で構成されています。

なお、住民税は医療や福祉といった分野のサポートや、道路整備、ゴミ処理などの資金源として使われる税金です。そのため、住民税はその地域で快適に暮らすことに対して納める税金ともいえるでしょう。所得税とは個人の所得に対してかかる税金

所得税は、納税者の収入に応じて国に納める税金です。住民税は地方税ですが、所得税は国税となり、自治体ではなく税務署が管轄しています。そのため、住んでいる地域によって金額が変わることはありません。

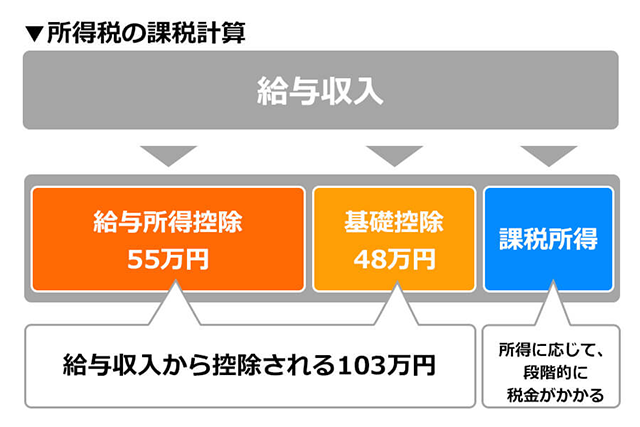

また、所得税は住民税の所得割と同様に、納税者の収入に応じて金額が変わります。収入が高くなればなるほど税額が増える仕組みとなっており、年間収入が103万円(給与所得控除55万円+所得税48万円)を超えると納税の義務が生じます。

【関連記事】

住民税はいくらからかかる?パート、アルバイトの課税について解説自分に合ったバイトが見つかる!

特徴から仕事を探す

-

税金に大きく関わる控除とは?

-

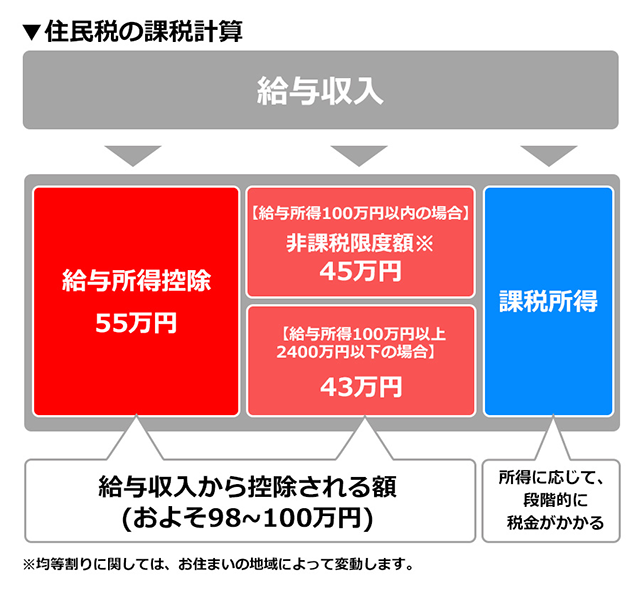

税金を計算するうえで覚えておきたいのが控除です。控除は、税金を計算するうえで、申告者の個人的な事情(配偶者や扶養親族がいる、病気や災害などによる出費があるなど)を考慮するための制度のことです。そのため、収入から控除額を差し引いた金額に対して課税される仕組みとなっています。

たとえば、住民税であれば「給与所得控除55万円+基礎控除43万円=98万円」、所得税であれば「給与所得控除55万円+基礎控除48万円=103万円」を給与から差し引いた金額が、課税の対象となるのです。

【関連記事】

103万の壁とは?収入と税金、社会保険の関係について解説します

103万円と130万円、どっちが得?働き損にならない収入とは?

扶養控除の金額とは?配偶者控除や扶養控除のメリットについて解説学生のための勤労学生控除

学生の場合、知っておきたい控除が勤労学生控除です。納税者自身が勤労学生で、要件を満たしていれば27万円が控除されます。

そのため、所得税が発生するボーダーラインだった「103万の壁」が、「130万の壁」まで広がるというわけです(住民税の場合は126万円以下が非課税)。

なお、勤労学生控除を受けるためには、下記の条件すべてに当てはまる必要があります。<勤労学生控除の対象者>

- ・給与所得など、勤労による所得があること

- ・年収(給与収入)130万円以下で、勤労にもとづく所得以外の所得が10万円以下であること

- ・特定の学校(※)の学生、生徒であること

※特定の学校とは、「学校教育法に定める小学校、中学校、高等学校、大学、高等専門学校など」「国や地方公共団体または学校法人などにより設置された専修学校または各種学校のうち一定の課程を履修させるもの」「職業訓練法人の行う認定職業訓練(一定の条件あり)」のいずれかを指す。

勤労学生控除を受けるためには、勤務先に年末調整をしてもらうよう依頼します。そして、「扶養控除等(異動)申告書」に勤労学生控除に関する事項を記載して、勤務先に提出しましょう。

なお、アルバイト先が複数ある場合は、自分で確定申告をする必要があります。確定申告書に、勤労学生控除に関する事項を記載して提出してください。親など扶養者の負担にも注目する

勤労学生控除を受けた場合、学生本人は年収130万円まで所得税がかかりません。しかし、家族単位で考えると、親などの扶養者の負担が増えてしまう可能性があります。

年収103万円以下の子供を抱える親(=扶養者)は、「扶養控除」を受けられます。しかし、子供の年収が103万円を超えた場合、扶養控除を受けられなくなり、その分の税金を納める必要があります。

そのため、親の税金の負担が大きくなり、世帯年収で見ると損をしてしまう可能性が出てくるのです。 勤労学生控除を受ける場合は、親などの扶養者と相談するようにしましょう。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

学生がアルバイトする際の年収ボーダーライン

-

年収がある一定のラインを超えると、税金を納める必要が出てきます。続いては、学生がアルバイトをするうえで知っておきたい、年収のボーダーラインについておさらいしておきましょう。

扶養に入っている学生で年収100万円以上の場合:住民税が発生

年収が100万円を超えたあたりから、住民税が発生する可能性が高くなります。

先にご説明したように、住民税の所得割は、年収100万円まで課税されないことが多いでしょう。

しかし、住民税の均等割は、地域によって微妙に異なります。地域によっては、年収93万円程度でも住民税の均等割が課税される可能性があることを覚えておきましょう。扶養に入っている学生で年収103万円以上の場合:所得税発生、扶養控除の適用外

「103万の壁」と呼ばれることも多い年収103万円は、所得税が非課税となるギリギリのラインです。収入が103万円を超えた場合、勤労学生控除を受けていれば所得税はかかりませんが、親の扶養を外れてしまう点にも注意しましょう。

「お金は稼ぎたいけど扶養者である親の負担を増やすのは心苦しい…」という方は、103万円のラインを超えないよう意識することが大切です。扶養に入っている学生で年収130万円以上の場合:社会保険料負担が発生、勤労学生控除から除外

勤労学生控除を受けられるのは、年収130万円未満です。このラインを超えると、勤労学生控除は適用されなくなります。しかし、何より経済的なダメージが大きいのは、社会保険料の負担が発生する点でしょう。

年収130万円以上になると、親など扶養者の社会保険からも外れてしまうため、自身で国民健康保険等の保険料を納めなくてはなりません。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

源泉徴収にも気を配ろう

-

源泉徴収は、毎月の収入金額に応じた所得税の概算を給与から天引きする制度のことです。所得税は、個人の年間の収入に対して課税されますが、年収はその年の12月31日になるまで正確な金額はわかりません。かといって、所得税が決定した後にまとめて納めるのでは、納税者にとって負担になります。

そのため、会社員やアルバイト・パートの場合は、勤め先の企業が社員に代わって毎月の収入金額に応じた、おおよその所得税を給与から天引きし、国に納めているのです。納めすぎた税金は還付される可能性も

源泉徴収の目的は、納税者の負担を減らすことではありますが、あくまで大まかな所得金額しか把握できません。そのため、後から確定申告や年末調整といった方法で、正しい収入と所得税の額を調整する必要があるのです。

たとえば、夏休みに1ヵ月だけ短期のアルバイトを行い、15万円ほど稼いだ場合、源泉徴収で所得税を天引きされます。しかし、これはあくまで月収に応じた概算でしかありません。その後、アルバイトをほとんど行わず、年間の収入が103万円に満たなければ、確定申告をすることで納めた税金が還付されるのです。

確定申告は面倒だと思われがちですが、年間の収入や源泉徴収された額を記載した「源泉徴収票」さえあれば、誰でも簡単に行えます。源泉徴収された覚えがある方は、確定申告をしてみるといいでしょう。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

学生がアルバイトする場合は、103万や130万の壁を意識しよう

-

今回は、学生がアルバイトをする場合に税金が発生する年収について解説してきました。所得税が発生する103万の壁や、社会保険料の負担が生じる130万の壁を意識しておくといいでしょう。

また、住民税や所得税は、社会人になってからもずっと納めていくことになる税金です。今のうちから節税につながる制度や控除について、勉強しておくようにしましょう。

【関連記事】

知っておきたい税金まとめ

源泉徴収はアルバイトにも関係がある?源泉徴収票の見方を解説

アルバイトでも確定申告は必要?確定申告をしないとどうなる?

アルバイトが所得税で損しない年収額は?103万を超えたらどうする?

アルバイトの掛け持ちでかかる税金と正しい申告方法とは?

【その他 税に関する記事はコチラ!】

年末調整と確定申告の違いとは?それぞれの仕組みと手続きの流れ

年末調整の対象となるアルバイトやパートの働き方と条件とは?

増田 浩美

増田浩美税理士事務所所長

女性ならではのきめ細やかな視点を強みに、企業から個人まで幅広い税務のサポートを行う。

ホームページ:http://www.zeimukaikei.jp/

※2020年10月に記載した記事です。

お金・法律 の関連記事

【税理士監修】103万円と130万円、どっちが得?扶養範囲内で働き損にならない収入とは?【税金Q&A】

2022年最低賃金(最賃)改定額は全国平均時給31円UPの過去最高額!(東京:1072円)最低賃金の引き上げで何が変わる?

パートでも週20時間以上の労働で社会保険への加入が必要!

【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します

【税理士監修】アルバイトでも確定申告は必要?申告方法や確定申告をしないとどうなるかを解説

【税理士監修】退職後の住民税はどうなる?辞めた時期による納付方法の違いとは 【税金Q&A】

【税理士監修】アルバイトを辞めた後の税金と源泉徴収票がもらえないときの対処法【税金Q&A】

給料をもらったが、金額が違う…!こんなときどうする?

【税理士監修】扶養控除の金額とは?配偶者控除や扶養控除のメリットについて解説【税金Q&A】

【税理士監修】住民税とは?パートで働く場合の収入別シミュレーションを紹介【税金Q&A】

カテゴリ一覧

-

派遣の仕事探し派遣の仕事探し

-

dip DEIプロジェクトdip DEIプロジェクト

-

dip 派遣はっけんプロジェクトdip 派遣はっけんプロジェクト

-

退職・辞め方退職・辞め方

-

フードデリバリー系仕事特集フードデリバリー系仕事特集

仕事記事 ランキング

- 【税理士監修】103万円と130万円、どっちが得?扶養範囲内で働き損にならない収入とは?【税金Q&A】 /お金・法律

- 2022年最低賃金(最賃)改定額は全国平均時給31円UPの過去最高額!(東京:1072円)最低賃金の引き上げで何が変わる? /お金・法律

- パートでも週20時間以上の労働で社会保険への加入が必要! /お金・法律

- 面接での長所・短所の選び方・答え方とは?回答例20選&短所と長所の言い換え例30選 /面接

- 家で少しでも稼ぎたい!主婦におすすめの内職や注意点・仕事の流れを紹介 /バイト探し・パート探し

- 【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します /お金・法律

- 面接で好印象を与える「長所」40選と伝え方のコツ|OK・NG例文も解説 /面接

- アルバイトとパートの違いとは?法律や働き方、待遇を解説 /社員の仕事探し・転職

- 満年齢とは?計算方法と早見表(西暦・和暦対応)で履歴書の年齢欄を正しく書こう /履歴書

- 自宅でできる仕事46選!スキルや趣味、得意分野を活かせる在宅ワークを見つけよう /バイト探し・パート探し

エンタメ記事 ランキング

- 【2024年カレンダー】令和6年の祝日・連休を解説!GWやお盆休み、年末年始休みは何連休? /お役立ち

- 【2023年カレンダー】令和5年の祝日・連休はいつ?年末年始休みやゴールデンウィークも解説! /お役立ち

- 【2022年カレンダー】令和4年の祝日・連休はいつ?年末年始の休みも解説! /お役立ち

- 映画「超・少年探偵団NEO -Beginning-」舞台挨拶をサポート! /ドリームバイトレポート

- 今泉佑唯さん出演の舞台をサポート! /ドリームバイトレポート

- コレもだめ!?SNSを炎上させる画像4選とその対処法 /お役立ち

- 『アッコにおまかせ!』で生放送をサポート! /ドリームバイトレポート

- 人気ペットタレント【ベル・すず・リンドール】の撮影をサポート! /ドリームバイトレポート

- 『SPACE SHOWER MUSIC AWARDS 2020』をサポート! /ドリームバイトレポート

- 緑黄色社会 インタビュー - 激的アルバイトーーク! /激的アルバイトーーク!