【税理士監修】源泉徴収はバイトにも関係がある?源泉徴収票の見方を解説-税金Q&A-

自分に合ったバイトが見つかる!

バイトをしていると、「源泉徴収でお金が天引きされているのはどうしてだろう」「このお金は返ってこないのかな」といった疑問を感じたり、たくさん働いたはずなのに思っていたほど収入がないと驚いたりすることもあるかもしれません。

この記事では、そんな源泉徴収に関する疑問が解消できるように、源泉徴収の仕組みや源泉徴収票の見方のほか、税金を納めすぎた場合に還付してもらう方法について解説します。

目次

-

源泉徴収の仕組み

-

まずは、源泉徴収の仕組みについて知っておきましょう。

源泉徴収とは、毎月の収入金額に応じて、給与からおおよその所得税を天引きする制度のこと。では、なぜこのような制度があるのでしょうか。所得税の源泉徴収の方法とは?

所得税は、個人の所得に対してかかる税金です。年間の収入が103万円(基礎控除48万円+給与所得控除55万円分)までであれば、所得税はかかりません。

所得税がかかる場合、自身で計算して一括で納めることもできますが、その年の年収は12月31日までは確定しません。この方法では労働者にとって大きな負担となります。

そのため、企業側が毎月個人の収入金額に応じたおおよその所得税を算出したうえ、給与から天引きし、代わりに国に納めているのです。しかし、これではあくまで大まかな金額しか把握できないため、後から正しい所得税の額を計算し、調整する必要があります。その方法が、年末調整や確定申告です。年末調整

年末調整は、その企業の従業員が納めるべき年間の所得税と、毎月の給与から控除された所得税額を比べて、所得税額の過不足を調整する作業です。

毎年年末に、勤務先の企業が給与の総額や各種控除、天引きした社会保険料などをまとめて年間の所得税を計算し直してくれます。納付した源泉徴収額との差額は、給与で追加徴収されたり、還付されたりするなどの調整がされます。

ただし、すべての従業員が年末調整の対象になるわけではありません。確定申告

確定申告は、個人事業主などの年間の収入と納税する税額を、税務署に申告する手続きです。バイトで年末調整を受けられなかった方は、確定申告を行うことで納めすぎた税金が還付されるかもしれません。

確定申告は、1年間の給与の総額や源泉徴収された所得税の総額、税金の対象となる所得から差し引ける控除の総額などを整理した申告書を作成し、所轄の税務署に提出します。確定申告を行う際には、期日までに自分で申告書や必要書類を用意する必要があります。

【関連記事】

【税理士監修】年末調整と確定申告の違いとは?それぞれの仕組みと手続きの流れ

【税理士監修】年末調整の対象となるアルバイトやパートの働き方と条件とは?【税金Q&A】

【税理士監修】アルバイトでも確定申告は必要?申告方法や確定申告をしないとどうなるかを解説企業はバイトやパートにも源泉徴収の義務がある

源泉徴収は、会社員だけでなく、バイトとして働く方にも大きく関係のあるものです。

そもそも、バイトやパートに対して企業が支払っているのは、会社員と同様に給与という扱いになります。そのため、バイトやパートとして稼いだお金も、源泉徴収の対象です。ただし、1か月の収入が8万8000円未満である場合には、基本的には源泉徴収はされません。納めすぎた場合の税金は還付される

源泉徴収で国に税金を納めすぎた場合は、後から戻ってくることがあります。

前述したように、源泉徴収では毎月の収入に応じて所得税を計算しています。しかし、本来所得税は、1年間の収入から計算しなければなりません。

たとえば、8月に短期バイトで合計20万円稼いだ場合、8月の給与からは源泉徴収が行われます。しかし、その後バイトに入る時間をなかなかとれず、年収が103万円に満たなかった場合、源泉徴収された税金は「本来納付の必要がなかったお金」といえるのです。

このような納めすぎた税金は、確定申告や年末調整によって還付金として戻ってきます。控除された所得税は、源泉徴収票を見ることで確認可能です。

-

単発バイトや日雇いバイトでも源泉徴収は必要

-

源泉徴収が必要かどうか判断に困りやすいのが、単発バイト・日雇いバイトです。基本的に源泉徴収は必要ですが、条件によっては不要な場合もあります。

条件となるのは、1日に支払われる給与の額や勤務期間などです。働き方によって甲・乙・丙と税区分が定められており、それぞれの区分で支払う税額も変わります。

ここでは、単発バイト・日雇いバイトで源泉徴収が必要な人の条件を詳しく見ていきましょう。単発バイト・日雇いバイトで源泉徴収が必要な人の条件

単発バイト・日雇いバイトで源泉徴収が必要な人の条件は以下の通りです。

- 1日の給与が9,300円以上である(交通費は含まない)

- 勤務期間が連続して2か月を超えない日雇い契約である

- 労働日または労働時間によって給与が算出され、労働日ごとに支払いを受ける

徴収時の計算に必要な表として、源泉徴収税額表があります。源泉徴収税額表は、給与の支払いが月単位か日単位かによって分かれており、日単位のものを「日額表」といいます。

単発バイト・日雇いバイトの給与手続きでは、日額表のうち天引きされる源泉所得税が少ない「丙欄」が適用され、1日の給与が9,300円以上の場合に源泉徴収が必要となります。また、雇用期間に変更があり、日雇い契約の期間が2か月を超える場合は、丙欄での計算ができなくなるので注意が必要です。その際は、甲欄または乙欄で源泉徴収を行います。

単発バイト・日雇いバイトで源泉徴収が必要かどうか迷った場合は、1日の給与額と勤務期間を確認しましょう。

参考:国税庁「No.2514 パートやアルバイトの源泉徴収」(2025年8月15日)

-

副業は源泉徴収の対象になる?条件をチェック

-

副業での源泉徴収は、収入の種類や金額によって取り扱いが異なります。源泉徴収の対象となる代表的な副業は、以下の通りです。

- ライター

- デザイナー

- イラストレーター

- 動画編集 など

参考:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは」(2025年8月15日)

上記は、主に受託業務に分類される副業の例です。原稿料やデザイン料といった制作に関連する報酬は、基本的には源泉徴収の対象になると覚えておきましょう。

このような仕事を副業として選ぶ際は、クライアントに提出する請求書に、源泉徴収の金額と、報酬からその源泉徴収分を差し引いた実際の振込額を明記しておくと良いでしょう。

また、契約後に最初の請求書を送る前に、源泉徴収に関してクライアントに確認しておくと安心です。

-

源泉徴収票の見方|必ず確認するべき4項目

-

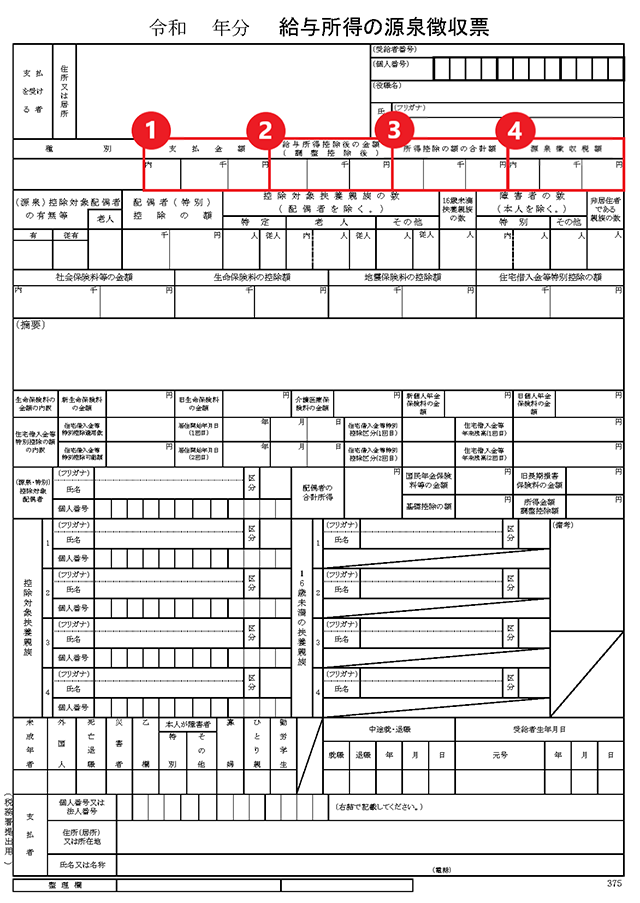

■源泉徴収票の見本

出典:国税庁「給与所得の源泉徴収票」

源泉徴収の詳細を把握するには、源泉徴収票が役立ちます。源泉徴収票とは、働いている企業から支払われた年間給与などの金額と、自分が納めた所得税の金額が記載されている書類です。発行後、手元に届くタイミングは、年末調整が終わる1月末が目安です。続いては、源泉徴収票の見方を確認していきましょう。

参考:国税庁「令和2年分 給与所得の源泉徴収票の記載の仕方」(2025年8月15日)支払金額

「支払金額」の項目には、給与やボーナスを含めた総支給額が記載されています。一般的に、この支払金額に記載された金額が年収です。

給与所得控除後の金額

「給与所得控除後の金額」には、支払金額から給与所得控除を差し引いた金額が記載されています。

控除とは、税金を計算する際に課税の対象となる所得から差し引かれる金額のこと。給与所得控除は、職種や勤務形態にかかわらず、年収に応じて一定額が差し引かれます。

なお、個人事業主の場合、売上から経費を差し引いて事業所得を計算しますが、従業員の所得からそれぞれ経費を差し引いて計算するのは困難です。そのため、従業員の経費代わりに給与所得控除を活用しているという側面もあります。所得控除の額の合計額

「所得控除の額の合計額」には、給与所得控除以外の控除がいくらかが記載されています。具体的には毎月の給与計算で控除してきた、雇用保険料や社会保険料などのほか、配偶者控除、扶養控除等の個人的事情を加味するための控除の額の年間合計額です。

源泉徴収税額

「源泉徴収税額」には、納めた所得税の金額が記載されています。

なお、令和6年分の所得税に関しては、一定の基準を満たす方を対象として定額減税が実施されました。記載方法が従来とは異なるので注意が必要です。

具体的には、(摘要)欄に以下のように追記され、定額減税後の源泉徴収額が「源泉徴収税額」に記載されます。

〈年末調整をした給与の場合〉内容 記載例 実際に控除した年調減税額 源泉徴収時所得税減税控除済額〇円 年調減税額のうち年調所得税額から控除しきれなかった金額 控除外額〇円※控除しきれなかった金額がない場合は「控除外額0円」 合計所得金額が1,000万円越えの方で、同一生計配偶者を年調減税額の計算に含めた場合 非控除対象配偶者減税あり※同一生計配偶者が障害者、特別障害者または同居特別障害者に該当する場合は「減税有」と記載 所得制限(合計所得額1805万円)を超える場合 源泉徴収時所得税減税控除済額〇円、控除外額〇円 〈年末調整をしない給与の場合〉

令和6年分所得税の定額減税に関する記載は不要

参考:国税庁「令和6年分所得税の定額減税Q&A」(2025年8月15日)

-

徴収された税が納めすぎだった場合は?

-

源泉徴収される金額は、あくまで概算のため、本来納めるべき金額を超えている可能性もあります。また、反対に不足分を追加で納める必要が生じるかもしれません。

この調整のために行われるのが年末調整です。年末調整はすべての従業員に対して行えるわけではありません。バイトでも年末調整の対象となるには、どのような条件があるのでしょうか。バイトの年末調整が適用される条件

年末調整が適用されるバイトの条件は、下記のとおりです。

- 給与所得者の扶養控除等(異動)申告書を提出している

前提として、バイト先の企業に年末調整をしてもらうためには、「給与所得者の扶養控除等(異動)申告書」の提出が必要です。給与所得者の扶養控除等(異動)申告書は、源泉徴収税額の計算に必要な情報を記載する書類です。この書類を提出しなければ、所得税を正しく計算することができません。

- 年末時点でバイト先に勤務している

上記の書類の提出に加えて、年末時点でバイト先に勤務していることも重要な条件となります。1年間を通じて勤務している人や、年度の途中から就職し、年末まで勤務していることが条件です。途中で退職してしまった場合、基本的に年末調整を行ってもらうことはできません。

- バイトを掛け持ちしている場合、年末調整をしてもらえるのはメインのバイト先のみ

複数の会社でバイトを掛け持ちしていたとしても、年末調整を受けられるのは1社のみです。ただし、年の途中で退職し、次のバイト先で年末まで働くことが確定している場合は、前のバイト先からの源泉徴収票をもらっておけば、現在のバイト先でまとめて年末調整をしてくれることもあるため、相談してみましょう。

年末調整の対象外なら、確定申告をしよう

複数の会社でバイトをしていたり、年末時点でその会社に在籍していなかったり、給与所得者の扶養控除等(異動)申請書を提出していなかったりする場合は、バイト先の企業で年末調整の対象にはなりません。

この場合は、自分で確定申告を行う必要があります。確定申告に対して苦手意識を持っている方もいますが、必要な事項だけ記入すれば書類が完成するため、それほど難しいものでもありません。

【関連記事】

【税理士監修】無職でも確定申告が必要なケースと不要なケースの違いとは?【税金Q&A】

【税理士監修】退職後も無職の場合、確定申告をするべき?退職金や失業保険について【税金Q&A】

【税理士監修】パートや副業をする主婦・主夫の確定申告が必要となる条件とは?【税金Q&A】

-

確定申告の方法

-

年末調整の対象外の方は、確定申告を自分で行います。確定申告は、正しい所得を申告することで、徴収された税金が還付される可能性もあります。期間は、毎年翌年の2月16日から3月15日まで(土曜・日曜・国民の祝日・休日にあたる場合は、翌日または翌々日)。

また、申告してから還付金が振り込まれるまでに、およそ1か月から6週間程度かかる場合があることも覚えておきましょう。確定申告に必要な物

確定申告では、下記のような物を用意する必要があります。

- 源泉徴収票

- 保険料などの控除が証明できるもの

- 通帳

- 印章

年度の中途でバイトを辞めたなど、年末調整をしてもらえなかった場合でも、バイト先の企業から源泉徴収票がもらえます。源泉徴収票に記載されている情報は確定申告で必要になるため、以前の勤め先に発行依頼をしておきましょう。

通帳は還付金を受け取りたい口座のものを用意します。また、勤労学生控除などを受けたい場合には、在学証明書が必要になる場合もあります。確定申告はWebからの申告が便利

確定申告には、Webを利用した手続きが便利です。所轄の税務署に行って、スタッフに聞きながら確定申告をする方法もあります。しかし、確定申告の期間中は税務署が非常に混雑しており、長時間待たされる可能性もあるでしょう。

一方、自宅にパソコンやプリンター、スマートフォンなどインターネットの接続環境さえあれば、「国税庁確定申告書等作成コーナー」から簡単に手続きを行えます。必要な情報を入力することで申告書が完成するため、それほど難しくはありません。

電子申告(e-Tax)の利用にはマイナンバーカードが必要となり、読み取りにはICカードリーダライタまたはスマートフォンでの対応が必要となります。マイナンバーカードを持っていない場合は、事前に税務署でID(利用者識別番号)とパスワードを発行してもらいましょう。

なお、スマートフォンからそのまま確定申告書を送信することができます。もちろんインターネット環境を利用してパソコンで申告することも可能です。その場合も、パソコンでマイナンバーカードを読み取る場合にはICカードリーダライタが必要です。

-

まとめ|源泉徴収の仕組みを理解すれば税金で損しにくい

-

増田 浩美

増田浩美税理士事務所所長

女性ならではのきめ細やかな視点を強みに、企業から個人まで幅広い税務のサポートを行う。

ホームページ:http://www.zeimukaikei.jp/

※2020年10月に記載した記事です。

※2024年12月、税理士が監修のうえ、本記事を修正・変更いたしました。

お金・法律 の関連記事

【税理士監修】103万円と130万円、どっちが得?扶養範囲内で働き損にならない収入とは?【税金Q&A】

2022年最低賃金(最賃)改定額は全国平均時給31円UPの過去最高額!(東京:1072円)最低賃金の引き上げで何が変わる?

パートでも週20時間以上の労働で社会保険への加入が必要!

【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します

【税理士監修】アルバイトでも確定申告は必要?申告方法や確定申告をしないとどうなるかを解説

【税理士監修】退職後の住民税はどうなる?辞めた時期による納付方法の違いとは 【税金Q&A】

【税理士監修】学生必見!アルバイトでいくら稼ぐと税金がかかる?

【税理士監修】アルバイトを辞めた後の税金と源泉徴収票がもらえないときの対処法【税金Q&A】

給料をもらったが、金額が違う…!こんなときどうする?

【税理士監修】扶養控除の金額とは?配偶者控除や扶養控除のメリットについて解説【税金Q&A】

カテゴリ一覧

-

派遣の仕事探し派遣の仕事探し

-

dip DEIプロジェクトdip DEIプロジェクト

-

dip 派遣はっけんプロジェクトdip 派遣はっけんプロジェクト

-

退職・辞め方退職・辞め方

-

フードデリバリー系仕事特集フードデリバリー系仕事特集

仕事記事 ランキング

- 【税理士監修】103万円と130万円、どっちが得?扶養範囲内で働き損にならない収入とは?【税金Q&A】 /お金・法律

- 2022年最低賃金(最賃)改定額は全国平均時給31円UPの過去最高額!(東京:1072円)最低賃金の引き上げで何が変わる? /お金・法律

- パートでも週20時間以上の労働で社会保険への加入が必要! /お金・法律

- 面接での長所・短所の選び方・答え方とは?回答例20選&短所と長所の言い換え例30選 /面接

- 家で少しでも稼ぎたい!主婦におすすめの内職や注意点・仕事の流れを紹介 /バイト探し・パート探し

- 【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します /お金・法律

- 面接で好印象を与える「長所」40選と伝え方のコツ|OK・NG例文も解説 /面接

- アルバイトとパートの違いとは?法律や働き方、待遇を解説 /社員の仕事探し・転職

- 満年齢とは?計算方法と早見表(西暦・和暦対応)で履歴書の年齢欄を正しく書こう /履歴書

- 自宅でできる仕事46選!スキルや趣味、得意分野を活かせる在宅ワークを見つけよう /バイト探し・パート探し

エンタメ記事 ランキング

- 【2024年カレンダー】令和6年の祝日・連休を解説!GWやお盆休み、年末年始休みは何連休? /お役立ち

- 【2023年カレンダー】令和5年の祝日・連休はいつ?年末年始休みやゴールデンウィークも解説! /お役立ち

- 【2022年カレンダー】令和4年の祝日・連休はいつ?年末年始の休みも解説! /お役立ち

- 映画「超・少年探偵団NEO -Beginning-」舞台挨拶をサポート! /ドリームバイトレポート

- 今泉佑唯さん出演の舞台をサポート! /ドリームバイトレポート

- コレもだめ!?SNSを炎上させる画像4選とその対処法 /お役立ち

- 『アッコにおまかせ!』で生放送をサポート! /ドリームバイトレポート

- 人気ペットタレント【ベル・すず・リンドール】の撮影をサポート! /ドリームバイトレポート

- 『SPACE SHOWER MUSIC AWARDS 2020』をサポート! /ドリームバイトレポート

- 緑黄色社会 インタビュー - 激的アルバイトーーク! /激的アルバイトーーク!