【税理士監修】アルバイトでも確定申告は必要?申告方法や確定申告をしないとどうなるかを解説

アルバイト・パートの人は、勤務先が源泉徴収し、年末調整を行っていれば、確定申告は不要です。しかし、勤務状況などによっては確定申告が必要になるケースもあります。

この記事では、アルバイトで確定申告が必要になるケースと申告方法、気がつかず確定申告をしなかった場合どうなるのかについて解説します。

目次

-

基本的に年収が103万円以下なら確定申告は必要ない

-

確定申告は、原則として収入を得ているすべての人に必要な手続きです。

ただし、アルバイトとして働いている人は、1年間の収入の合計が103万円以下であれば、基本的に確定申告をする必要はありません。

ここでは、確定申告とは何か、103万円以下の場合なぜ確定申告の必要がないのか解説します。そもそも確定申告ってなに?

確定申告とは、1年間の収入から生じる「所得」とそれに対する「所得税」を計算し、国に納める税金の額を申告する手続きのことです。

確定申告をすることで、納めすぎた税金があれば還付金として返金され、不足分がある場合は追加で納付することになります。

年末調整はアルバイト先の手続きですが、確定申告は誰でも行うことができます。なぜ103万円以下は確定申告はいらないのか

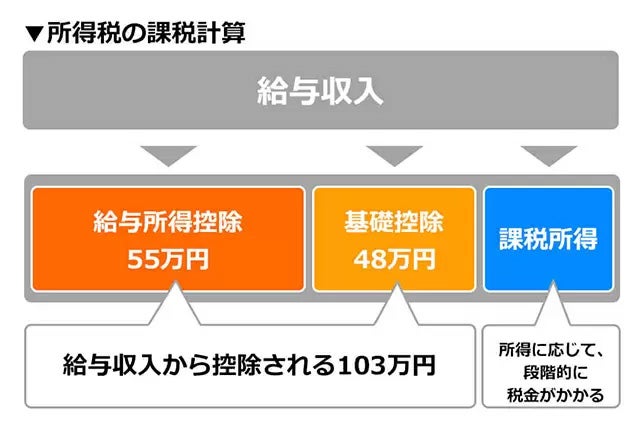

アルバイトなどの給与所得者は、給与所得控除額55万円と基礎控除額48万円、あわせて103万円の控除が適用されます。それにより課税対象の所得を減らすことが出来ます。

例えば、1年間のバイトの収入が50万円の場合、そこから控除できる金額を差し引くと、課税対象になる所得は0になります。納付すべき税額がないため、基本的に申告する必要がないのです。

しかし、1年間の収入の合計が103万円以下であっても、確定申告が必要になるケースがあります。

次のセクションでは、確定申告が必要なケースについて紹介します。

■控除とは

控除とは、「一定の金額を差し引く」という意味。

所得税は1年間に得た収入そのものにかかるわけではなく、収入から必要経費を差し引いて「所得」を計算し、この「所得」からさらに「所得控除」を差し引いた「課税所得金額」に対して、決められた税率を掛けて計算される。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

アルバイトでも確定申告が必要なケースとは?

-

会社が源泉徴収し、年末調整をしている場合は、確定申告を行う必要はありません。

源泉徴収は、会社がみなし年収で納税額の概算を出し、毎月の給与から天引きする形で本人に代わって手続きするものです。

なお、1年間の収入が合計103万円以下でも、月の給与が88,000円を超えていたり、兼業や副業で他の勤務先に「扶養控除申告書」を提出している場合には、源泉徴収されます。

源泉徴収で毎月の給料から税金が天引きされた場合は、その年の年末頃に正しい所得を計算して、税金の過不足を調整する「年末調整」を行います。

一方、次にあげるケースに該当する場合は、アルバイトでも確定申告が必要な場合があります。

<関連記事>

【税金Q&A】年末調整って?|Q&A相談室

【税理士監修】年末調整と確定申告の違いとは?それぞれの仕組みと手続きの流れバイト先で年末調整をしてもらえない

基本的に年末調整は、会社側の義務です。しかし、経営者がその重要性を把握しておらず、年末調整が行われなかったり、年末調整の提出期限に間に合わなかった場合で、年収103万円を超す人は、個人で確定申告を行う必要があります。

年収が103万円以下のひとは、確定申告は任意ですが、1ヵ月の給与が8万8000円を超えた月があった場合、確定申告をすることで納めすぎた税金が還付金として戻ってくる可能性があります。12月31日までにバイトを辞めた

会社が行う年末調整は、12月31日時点で在籍している従業員だけが対象です。それまでにアルバイトを辞めた場合は年末調整をしてもらえないため、年収が103万円を超えた場合は、自分で確定申告を行う必要があります。

複数のバイトを掛け持ちしている

税金は、パートやアルバイトでもらった給与(収入)から給与所得控除などを差し引いた、年間所得をもとに計算します。年末調整を行えるのは1社のみのため、2つ以上のアルバイトを掛け持ちしている場合は、すべてのアルバイトの給与合計から年間所得を計算し、確定申告を行います。

ただし、すべての給与を合わせても、年収103万円を超えない場合は確定申告は不要です。

年収が103万円以下のひとは、確定申告は任意ですが、兼業先や副業先の給与から源泉徴収されている場合、確定申告をすることで納めすぎた税金が還付金として戻ってくる可能性があります。20万円以上の給与所得以外の収入、またはメインの勤務先以外の給与収入が20万円以上ある

クラウドソーシング、UberEats、アフィリエイト、Youtubeなどで、給与以外の報酬による所得(売上 - 経費)、またはメインの勤務先以外の給与収入が年間20万円を超える人は、金額に限らず確定申告が必要です。

給与所得以外の所得、またはメインの勤務先以外の給与収入が、年間20万円未満である場合は、確定申告は任意となります。

<関連記事>

年末調整の対象となるアルバイトやパートの働き方と条件とは?

アルバイトの掛け持ちでかかる税金と正しい申告方法とは?

パートや副業をする主婦・主夫の確定申告が必要となる条件とは?

無職でも確定申告が必要なケースと不要なケースの違いとは?

退職後も無職の場合、確定申告をするべき?退職金や失業保険について自分に合ったバイトが見つかる!

特徴から仕事を探す

-

アルバイトが確定申告をする際の流れ

-

確定申告をするには、年間所得や所得税の納税額などを記載した「確定申告書」を、証明書類とあわせて、住んでいる地域を管轄する税務署へ提出します。

限られた期限内に申告できるよう、必要な書類やその方法について知っておきましょう。

還付申告の場合は、その年の翌年1月1日から5年間提出することができます。提出場所 居住地を管轄する税務署 提出期間 申告する年の翌年2月16日~3月15日

※3月15日が土・日・祝日に該当する場合は、翌平日まで

※還付申告については、2月15日以前でも行えます。確定申告に必要なもの

アルバイトやパートの人が確定申告する際には、次の書類などが必要になります。事前に準備をしておきましょう。

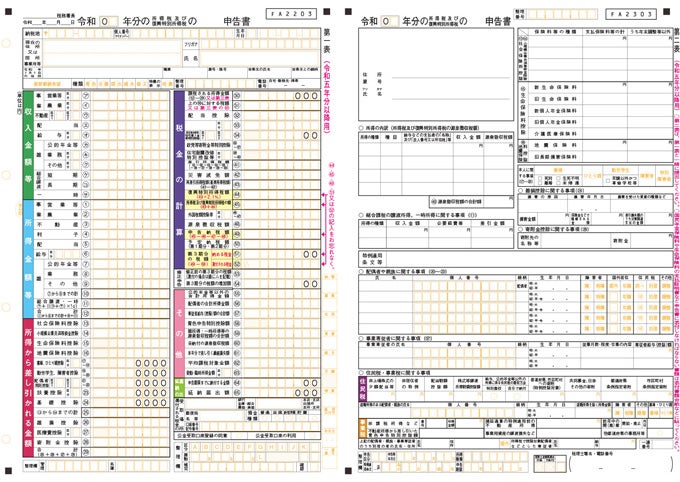

※これまで確定申告には押印が必要でしたが、2021年4月1日から押印が必要なくなりました。確定申告書

確定申告書は、申請する者の氏名や住所、1年間の所得や控除額を記入する用紙です。

用紙は管轄の税務署や役所で手に入りますが、e-Tax(電子申請)で行う場合は、国税庁の「確定申告書等作成コーナー」やパソコンの確定申告作成ソフトなどを利用すると簡単です。

確定申告書の様式はAとBがありましたが、令和4年分の確定申告からABという様式は無くなりました。

(引用:国税庁|確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分))

マイナンバー

確定申告では、マイナンバーが必要です。e-Taxで電子申請を行う場合、マイナンバーカードがあると便利です。

控除証明書

生命保険などの保険料の控除を適用する場合は、控除証明書が必要です。

銀行口座の情報

還付金がある場合は、振込先になる銀行口座の情報が必要です。そのため、通帳やキャッシュカードを準備しておくとスムーズです。

源泉徴収票

給与所得者の場合は、アルバイト先から発行される源泉徴収票が必要です。

アルバイト先に源泉徴収票が必要であることを事前に伝えて、手に入れておきましょう。

【関連記事】

【税理士監修】源泉徴収はアルバイトにも関係がある?源泉徴収票の見方を解説 【税金Q&A】確定申告の提出方法

確定申告書の提出は、税務署に直接持ち込むほか、郵送や電子申告でも可能です。

電子申告(e-Tax)の場合

国税電子申告・納税システムのe-Taxを利用して、電子申告をすることができます。パソコンでおこなう場合は、マイナンバーカードと専用の読取ICカードリーダライタの準備が必要です。

マイナンバーカードがなければ、事前に税務署で発行してもらったIDとパスワードがあれば利用できます。

また、2020年1月からは、スマートフォンからの電子申告も可能になりました。

電子申告はコチラ→ e-Tax 国税電子申告・納税システム(国税庁)郵送の場合

確定申告書などの必要書類一式は、信書にあたります。そのため、郵便または信書便で送りましょう。その場合は、郵便局で押された消印の日付が提出日となります。

確定申告書の控えが必要な場合は、確定申告書の控えと重量に応じた切手を貼り付けた返信用の封筒も同封します。

(参考:総務省 信書便事業|信書のガイドライン)直接提出する場合

管轄の税務署に直接持ち込む場合、確定申告の時期は混雑が予想されるため、時間に余裕を持っておくといいでしょう。

e-Taxシステムで確定申告書をプリントアウトして直接提出する場合に、確定申告書の控えが必要な場合は、控えも一緒にプリントアウトし、持参するようにしましょう。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

確定申告しないとどうなる?

-

確定申告が必要なことに気づいていなかったり、うっかり忘れたりした場合、どうなってしまうのか心配な人もいるでしょう。

ここでは確定申告しなかった場合、どうなるのか紹介します。所得税の還付が受けられなくなる

たとえば、年収103万円以下の人でも、確定申告をすることで納めすぎた税金が戻ってくることがあります。

確定申告を行わないと所得税の還付が受けられず、損をしてしまうかもしれません。無申告加算税や延滞税がかかる可能性がある

確定申告が必要にもかかわらず、期限である3月15日までに手続きをしなかった場合は、追加の税金がかかります。

納付する税金の額に対して50万円までは15%、50万円を超え300万円までは20%、300万円を超えると30%の無申告加算税が課せられます。納付を忘れていたことに気がつき、自主的に申告をした場合には、無申告加算税は5%になります。

※令和6年1月1日以前、申告期限が到来分は、50万円超は一律20%

そして、申告期限から1月以内に自主的に申告し、期限内申告をする意思があったと認められる一定の場合には、無申告加算税はかかりません。

さらに、税金を遅れて払う場合には、法定期限の翌日から完納する日までの日数に応じた延滞税を、あわせて支払う必要があります。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

アルバイトの確定申告で利用できる控除の例

-

勤労学生控除

アルバイトの年収が103万円を超える場合、所得税の課税対象となりますが、一定の条件を満たす学生は「勤労学生控除」を受けることができます。

この控除では、所得税における所得は27万円、住民税における所得は26万円がそれぞれ控除されます。■非課税にすることができる年収

- 所得税は年収130万円未満

(基礎控除48万円+給与所得控除55万円+勤労学生控除27万円) - 住民税は年収124万円未満

(基礎控除43万円+給与所得控除55万円+勤労学生控除26万円)

勤労学生控除は年末調整でも申告できます。控除を受けるには、確定申告書や年末調整の該当欄にチェックを入れ、定められた特定の学校の学生であることを証明する在学証明書を添付します。

ただし、親の扶養に入っている場合は、年収103万円を超えると親の扶養控除がなくなり、税金が上がってしまう可能性がありますので、事前に相談しておいたほうがいいでしょう。

【関連記事】

勤労学生控除で所得税や住民税の負担減!控除の仕組みや条件とは?寄付金控除

国や地方公共団体などに寄附を行った場合、「寄付金控除」を受けることができます。寄付金控除の金額は、年間の寄付金額から2,000円を引いた金額です。

ふるさと納税も、地方自治体への寄付金なのでこれに含まれます。

この控除は年末調整では申告できないため、利用したい場合には確定申告をする必要があります。

ただし、確定申告をする必要のない方で、1年間の寄付先が5自治体以内であり、申し込みのたびに自治体へ申請書を郵送している場合には、確定申告をしなくても寄付金の控除を受けられます。

(参照:国税庁|一定の寄附金を支払ったとき(寄附金控除) )その他の控除

寄付金控除以外にも、確定申告することで控除を受けられるものがあります。

下記のケースに当てはまる人は、確定申告することで支払う税金を減らすことができます。医療費控除

年間10万円以上、または総所得金額の5%以上の医療費を払った場合、医療費控除の対象になります。

これは、確定申告をすることで支払った医療費に応じて課税所得が少なくなり、結果、税金が安くなるというものです。医療費は個人分だけでなく、お財布が一緒である(生計を一にしている)家族分も含むことができます。

(参照:国税庁|No.1120 医療費を支払ったとき(医療費控除) )雑損控除

予期しない自然災害や火災、盗難、横領などによって、資産に損失を受けた場合、一定の金額の雑損控除の対象になります。ただし対象は、家具や現金など生活に通常必要な資産に限られます。

火災は消防署、盗難は警察が発行する被害額届出用の証明書、その他災害等に関連して支出した金額についての領収書が必要です。

(参照:国税庁|No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除) )自分に合ったバイトが見つかる!

特徴から仕事を探す - 所得税は年収130万円未満

-

アルバイトの人が確定申告を回避するポイント4つ

-

確定申告は、還付される可能性がある一方で、手間と時間がかかり、忘れてしまうと追加で課税されるおそれもあるため、できることなら避けたいと考えている人も多いでしょう。

アルバイトの人が確定申告を回避するには、次のようなポイントを意識してみましょう。年末調整のあるバイト先を選ぶ

年末調整を行ってくれる会社でバイトをすれば、在職中は会社が代わりに手続きを行ってくれるため、個人で確定申告をする手間が省けます。

年の途中で辞めない

バイトを年の途中で辞めてしまうと、その年の年末調整が受けられません。退職の予定がある場合は、12月31日を待ってバイトを辞めると、個人で確定申告を行わずに済みます。

年収103万円以下に収める

給与収入が所得税非課税となる103万円以下に収まるように働くことで、確定申告の必要はなくなります。

<関連記事>

【税理士監修】103万円と130万円、どっちが得?働き損にならない収入とは?確定申告の有無や納税額を意識した働きかたをする

アルバイトは正社員などに比べて、働きかたや労働時間を調整しやすい雇用形態です。

確定申告の必要が無いように働くこともできるため、収支のバランスや納税額などを考慮しながら、自分や家族が納得できる働きかたを検討しましょう。自分に合ったバイトが見つかる!

特徴から仕事を探す

-

まとめ:アルバイトでも確定申告が必要なケースをきちんと確認しよう

-

アルバイトの人は、アルバイト先が源泉徴収と年末調整をおこなう場合、また、年収が103万円以下の場合、確定申告は基本的に必要ありません。

しかし、下記の4つのケースに当てはまる人は確定申告を行う必要があります。- バイト先で年末調整をしてもらえない

- 12月31日までにバイトを辞めた

- 複数のバイトを掛け持ちしている

- 20万円以上の給与所得以外の収入がある

確定申告をしなければならないのに行わないと、追加の税金がかかります。自分は確定申告をする必要があるのか、しっかりと確認をするようにしましょう。

増田 浩美

増田浩美税理士事務所所長

女性ならではのきめ細やかな視点を強みに、企業から個人まで幅広い税務のサポートを行う。

ホームページ:http://www.zeimukaikei.jp/

お金・法律 の関連記事

【税理士監修】103万円と130万円、どっちが得?扶養範囲内で働き損にならない収入とは?【税金Q&A】

2022年最低賃金(最賃)改定額は全国平均時給31円UPの過去最高額!(東京:1072円)最低賃金の引き上げで何が変わる?

パートでも週20時間以上の労働で社会保険への加入が必要!

【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します

【税理士監修】退職後の住民税はどうなる?辞めた時期による納付方法の違いとは 【税金Q&A】

【税理士監修】学生必見!アルバイトでいくら稼ぐと税金がかかる?

【税理士監修】アルバイトを辞めた後の税金と源泉徴収票がもらえないときの対処法【税金Q&A】

給料をもらったが、金額が違う…!こんなときどうする?

【税理士監修】扶養控除の金額とは?配偶者控除や扶養控除のメリットについて解説【税金Q&A】

【税理士監修】住民税とは?パートで働く場合の収入別シミュレーションを紹介【税金Q&A】

カテゴリ一覧

-

派遣の仕事探し派遣の仕事探し

-

dip DEIプロジェクトdip DEIプロジェクト

-

dip 派遣はっけんプロジェクトdip 派遣はっけんプロジェクト

-

退職・辞め方退職・辞め方

-

フードデリバリー系仕事特集フードデリバリー系仕事特集

仕事記事 ランキング

- 【税理士監修】103万円と130万円、どっちが得?扶養範囲内で働き損にならない収入とは?【税金Q&A】 /お金・法律

- 2022年最低賃金(最賃)改定額は全国平均時給31円UPの過去最高額!(東京:1072円)最低賃金の引き上げで何が変わる? /お金・法律

- パートでも週20時間以上の労働で社会保険への加入が必要! /お金・法律

- 面接での長所・短所の選び方・答え方とは?回答例20選&短所と長所の言い換え例30選 /面接

- 家で少しでも稼ぎたい!主婦におすすめの内職や注意点・仕事の流れを紹介 /バイト探し・パート探し

- 【税理士監修】103万の壁とは?収入と税金、社会保険の関係について解説します /お金・法律

- 面接で好印象を与える「長所」40選と伝え方のコツ|OK・NG例文も解説 /面接

- アルバイトとパートの違いとは?法律や働き方、待遇を解説 /社員の仕事探し・転職

- 満年齢とは?計算方法と早見表(西暦・和暦対応)で履歴書の年齢欄を正しく書こう /履歴書

- 自宅でできる仕事46選!スキルや趣味、得意分野を活かせる在宅ワークを見つけよう /バイト探し・パート探し

エンタメ記事 ランキング

- 【2024年カレンダー】令和6年の祝日・連休を解説!GWやお盆休み、年末年始休みは何連休? /お役立ち

- 【2023年カレンダー】令和5年の祝日・連休はいつ?年末年始休みやゴールデンウィークも解説! /お役立ち

- 【2022年カレンダー】令和4年の祝日・連休はいつ?年末年始の休みも解説! /お役立ち

- 映画「超・少年探偵団NEO -Beginning-」舞台挨拶をサポート! /ドリームバイトレポート

- 今泉佑唯さん出演の舞台をサポート! /ドリームバイトレポート

- コレもだめ!?SNSを炎上させる画像4選とその対処法 /お役立ち

- 『アッコにおまかせ!』で生放送をサポート! /ドリームバイトレポート

- 人気ペットタレント【ベル・すず・リンドール】の撮影をサポート! /ドリームバイトレポート

- 『SPACE SHOWER MUSIC AWARDS 2020』をサポート! /ドリームバイトレポート

- 緑黄色社会 インタビュー - 激的アルバイトーーク! /激的アルバイトーーク!